Dagens blogg på Bromma-Tribe tar sin utgångspunkt i när sälj sker. I det här fallet har jag som mål att hitta en strategi som fungerar med en medellång säljstrategi, nämligen att sälja efter 20 dagar från köp. Det innebär att jag redan har bestämt hur sälj ska ske, och nu gäller det att hitta en lämplig köpstrategi. Jag har undersökt de 93 olika köpstrategier som jag har samlat på mig. Sökandet har skett genom att jag optimerat nettovinsten (NP) i förhållande till maximal drawdown (DD). De 6 bästa strategierna, baserade på NP/DD, har utvärderats.

Bakgrund

Ibland letar man efter en specifik strategi med egenskaper som passar bra ihop med den portfölj av andra strategier man redan har. Idag är tanken att vi saknar en strategi som fungerar väl på medellång sikt, och därför har vi bestämt att vi säljer efter 20 dagar. Strategin ska enbart gå lång. Under åren har jag samlat på mig en många strategier med olika typer av köpsignaler, och det är bland dessa vi söker. Vi använder inget filter (varken trend- eller volatilitetsspecifikt) om det inte redan ingår i strategin från början. Exempelvis har jag ett antal strategier som är mean reverting, men endast i en uppåtgående trend. Dessa kommer också att ingå i urvalet av strategier jag letar bland.

Optimering bland 93 köpsignaler

Det jag kommer att optimera är vilken köpsignal som passar bäst med min 20-dagars exit. I det första steget kommer jag därför inte att optimera parametrarna för dessa köpsignaler, utan jag utgår från standardvärdena för parametrar som glidande medelvärde, RSI, ATR och ADX. Målet är inte att hitta de bästa parametrarna för de bästa strategierna, utan att identifiera fungerande strategier. I ett andra steg har jag sedan optimerat parametrarna i de mest lovande strategierna baserat på in-sample-data.

Optimeringen innebär att jag rangordnar de 93 köpsignalerna utifrån främst nettovinst i förhållande till maximal drawdown (NP/DD) och därefter nettovinsten (NP). De 4 bästa strategierna baserat på NP/DD har kompletterats med 2 strategier som ger hög nettovinst men med något högre risk. Totalt har 6 olika strategier valts ut. De flesta av dessa strategier är mean reverting, men det finns även två som liknar momentumstrategier. Vissa av mean reverting-strategierna genererar endast signaler i bull market.

Analysförutsättningar

Som vanligt har vi optimerat på den första halvan av perioden, enligt 50/50-testet. Samtliga säljsignaler sker efter 20 dagar. Data kommer från NasdaqOMX och Yahoo Finance, och vi använder stängningskurserna för aktieindexet OMXS30. Startdatum för analysen är den 1 april 2001 och slutdatum den 4 oktober 2024. Varje transaktion genomförs med 100 000 kronor, och transaktionskostnader är inte inkluderade.

Utvärdering

Tabell 1. Nyckeltal In-sample

| Strategi | [9] | [11] | [50] | [52] | [67] | [74] |

| Type | MR | MR | MR | MR or M | MR | GAP fill |

| Complexity | 1 | 3 | 2 | 2 | 3 | 1 |

| Return on max strategy drawdown | 1.92 | 4.51 | 3.46 | 1.68 | 2.3 | 1.19 |

| Profit factor | 1.6 | 4.05 | 2.29 | 1.63 | 1.62 | 1.42 |

| Annual Rate of Return (%) | 4.19 | 4.52 | 4.04 | 3.7 | 6.21 | 4.3 |

| Percent profitable (%) | 67 | 78 | 69 | 67 | 64 | 65 |

| Total # of trades | 87 | 37 | 45 | 61 | 120 | 131 |

| Sharpe ratio (annualized) | 0.29 | 0.57 | 0.42 | 0.25 | 0.38 | 0.26 |

| RINA index | 52 | 210 | 125 | 45 | 58 | 37 |

| Time in the market (%) | 35 | 15 | 18 | 24 | 48 | 52 |

Överlag är det bara två strategier som visar potential baserat på nyckeltalen, nämligen strategi 11 och 50. Även om dessa strategier inte presterar exceptionellt in-sample, har de ett NP/DD-förhållande över 3 och ett RINA-index på över 100. Strategi 67 ser också intressant ut med tanke på dess genomsnittliga årsavkastning, men det är tydligt att detta sker till en högre risk eftersom Sharpe-kvoten är lägre. Värt att notera är att strategi 11 har en relativt bra årsavkastning, särskilt med tanke på att strategin endast är investerad 15 % av tiden. Tyvärr lider alla in-sample-resultat av få observationer. Så hur ser det då ut out-of-sample?

Tabell 2. Nyckeltal Out-of-Sample

| [9] | [11] | [50] | [52] | [67] | [74] | |

| Return on max strategy drawdown | -0.18 | 0.61 | 1.89 | 3.5 | 1.66 | 2.08 |

| Profit factor | -0.92 | 1.32 | 1.75 | 2.1 | 1.34 | 1.39 |

| Annual Rate of Return (%) | -0.52 | 0.45 | 1.85 | 4.03 | 2.47 | 3.09 |

| Percent profitable (%) | 59 | 59 | 58 | 64 | 58 | 56 |

| Total # of trades | 78 | 29 | 38 | 56 | 106 | 122 |

| Sharpe ratio (annualized) | -0.03 | -0.18 | 0.22 | 0.58 | 0.25 | 0.32 |

| RINA index | -8 | 41 | 44 | 100 | 30 | 24 |

| Time in the market (%) | 28 | 10 | 13 | 19 | 37 | 42 |

Resultaten från utvärderingsperioden visar några intressanta saker. För det första fungerar den strategi som visade störst potential in-sample (strategi 11) inte alls out-of-sample. För det andra, två strategier som inte presterade särskilt bra in-sample, nämligen strategi 52 och 74, visar istället på lovande resultat out-of-sample. Strategi 74, som är minst komplex med endast en parameter som varieras, är den strategi som visar mest liknande resultat mellan in-sample och out-of-sample, dvs mest robust i det avseendet.

Strategi 52 är en variant av en strategi som Perry Kaufman beskriver i sin bok Trading Systems and Methods. Den beräknar först skillnaden mellan dagens stängningskurs och gårdagens stängningskurs, och relaterar sedan detta till motsvarande skillnad i ett snabbt glidande medelvärde. Köp sker vid ett positivt utbrott på nedsidan eller ett positivt uppbrott på uppsidan. Jag har tidigare utvärderat strategin.

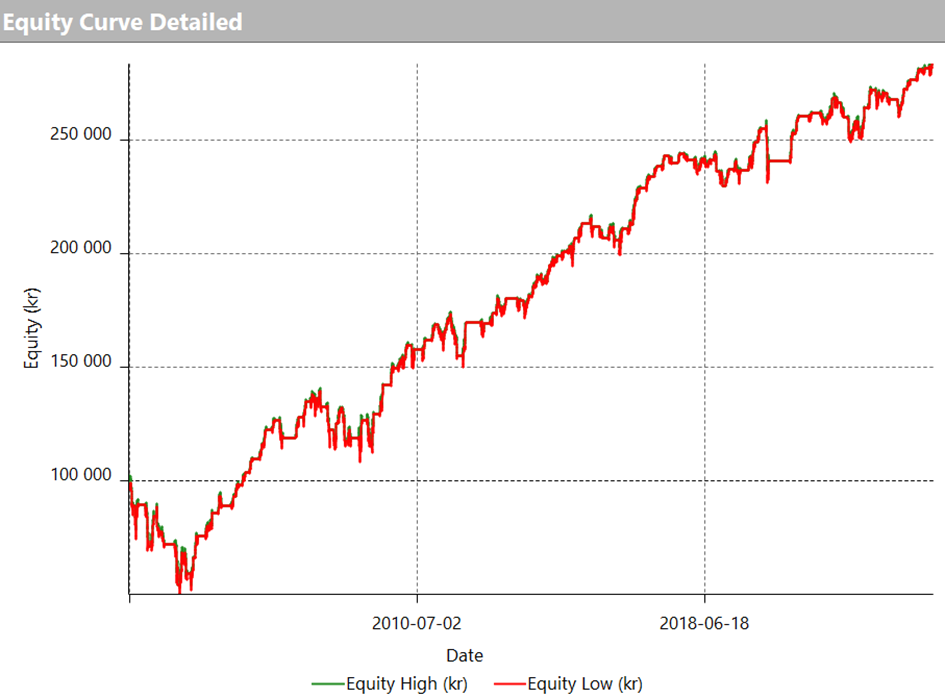

Figur 1. Equitykurvan för strategi 52 (in-sample och out-of-sample)

Strategi 74 bygger på att köpa vid ett negativt gap. Om dagens lägsta är lägre än gårdagens stängningskurs, plus gapet mellan dagens öppningskurs och gårdagens stängningskurs (multiplicerat med en parameter som optimeras), genereras en köpsignal.

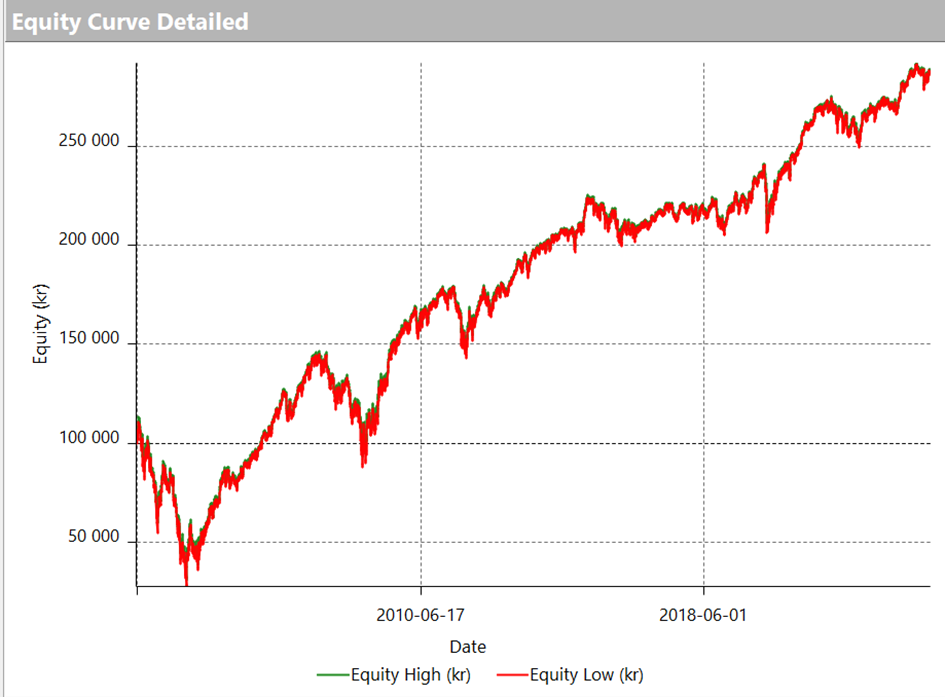

Figur 2. Equitykurvan för strategi 67 (in-sample och out-of-sample)

En visuell analys av equitykurvorna ovan visar på intressanta resultat. Notera att den första halvan av perioden är in-sample, medan den andra halvan är out-of-sample, och att volatiliteten i den senare perioden ser ut att vara lägre.

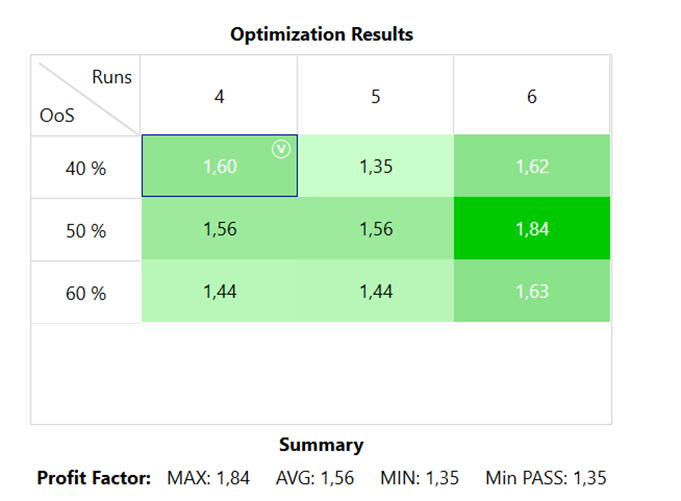

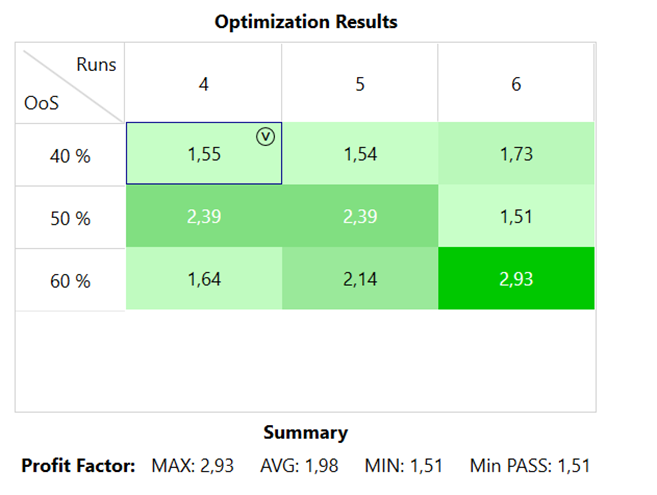

Om jag skulle våga mig på en walk-forward-analys, trots att strategierna genererar få transaktioner, ser resultatet mycket övertygande ut. Samtliga strategier uppfyller kriteriet att profit factor ska vara större än 1,2. I strategi 52 ligger den genomsnittliga nettovinsten per trade runt 900 kronor, och för strategi 74 är den genomsnittliga nettovinsten per trade cirka 1600 kronor. Detta skulle täcka eventuella transaktionskostnader om man till exempel handlar med strategierna i en ETF.

Figur 3. WFA strategi 52 (profit factor)

Figur 4. WFA strategi 74 (profit factor)

Slutsatser

Utifrån resultaten kan vi dra flera slutsatser. För det första visar det sig att strategier som presterar bra in-sample inte nödvändigtvis gör det out-of-sample, vilket understryker vikten av att inte förlita sig enbart på historisk data när man väljer strategier. Samtidigt har två strategier, 52 och 74, som inte var särskilt framträdande in-sample, visat stark potential out-of-sample, vilket indikerar att enklare strategier kan vara mer robusta och anpassningsbara under olika marknadsförhållanden. Walk-forward-analysen bekräftar ytterligare dessa strategiers hållbarhet, där alla uppfyller kriteriet för profit factor, vilket ger stöd för deras användbarhet trots ett begränsat antal transaktioner. Strategi 74, med sin högre genomsnittliga nettovinst per trade, verkar särskilt attraktiv då den har kapacitet att täcka transaktionskostnader, vilket gör den lämplig för handel i exempelvis ETF. Sammantaget pekar analysen på att både strategi 52 och 74, trots sina enkelheter, har potential att inkluderas i en diversifierad portfölj på grund av deras konsekventa prestationer och riskhantering.

Friskrivning

Informationen i detta blogginlägg är avsedd enbart för utbildnings- och informationsändamål och ska inte betraktas som investeringsrådgivning, rekommendationer eller en uppmaning att köpa eller sälja värdepapper. Även om informationen bygger på data som anses vara tillförlitlig, garanterar vi inte dess exakthet eller fullständighet, och den bör inte användas som enda grund för investeringsbeslut.

Investeringar på finansmarknaden medför risker, och det är möjligt att förlora hela eller delar av det investerade kapitalet. Historisk avkastning är ingen garanti för framtida resultat. Varje investerare bör göra en egen bedömning eller rådfråga en professionell finansiell rådgivare innan några investeringsbeslut fattas.

De åsikter och strategier som diskuteras i blogginlägget är författarens egna och speglar inte nödvändigtvis institutionens, företagets eller organisationens åsikter som författaren är associerad med.