I dagens inlägg fokuserar jag på att använda Bollinger Band för att handla OMXS30 från ett kontrarianperspektiv. Jag inleder med att dela upp undersökningsperioden i två faser: träningsdata (in-sample) och utvärderingsdata (out-of-sample). Optimeringar och tillägg av indikatorer genomförs enbart på in-sample-delen. Föreställ dig att vi befinner oss den 1 oktober 2008. Med utgångspunkt i historisk data fram till detta datum strävar vi efter att utveckla den mest effektiva strategin med hjälp av Bollinger Band.

Inledning

I denna analys har vi utforskat en handelsstrategi baserad på Bollingerband för att handla OMXS30-indexet. Strategin, som använder sig av en kontrarianansats, aktiverar köpsignaler när stängningskursen faller under det nedre Bollingerbandet, med en efterföljande försäljning efter fem dagars innehav. Denna metodik har genomgått en rigorös utvärderingsprocess, där vi delat in vår data i två huvudsegment: en in-sample-period för utveckling och optimering av strategin, och en out-of-sample-period för att testa dess robusthet och prestanda under okända marknadsförhållanden. Genom att analysera strategins equity-kurva och nyckeltal som NP/DD (netprofit/maximal drawdown) och Sharpekvoten, har vi sökt att förstå dess effektivitet och potential som en lönsam handelsmetod.

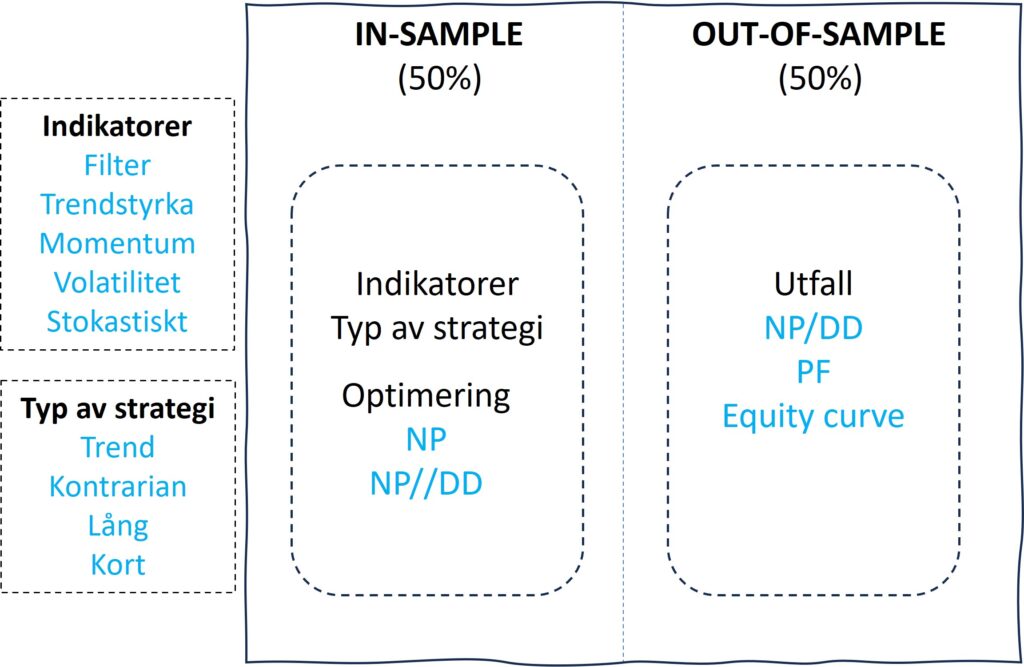

50/50-test

Strategins utvärderingsprocess följer en noggrant utformad metod som illustreras i den bifogade figuren. Denna process delar upp den totala undersökningsperioden, som sträcker sig från 1990 till 2024, i två huvudfaser: en utvecklingsfas (in-sample) och en utvärderingsfas (out-of-sample), där varje fas utgör 50% av den totala perioden.

(C) Bromma-Tribe

Under utvecklingsfasen är fokus på att inkludera och optimera olika typer av indikatorer för att utforma en effektiv handelsstrategi. Det inledande steget består i att definiera strategins grundläggande riktning. Därefter introducerar vi relevanta indikatorer som vi anser kan fånga det beteende vi siktar på att utnyttja på marknaden. Det är under detta stadium som finjustering och optimering av parametrarna sker, vanligtvis med målet att maximera förhållandet mellan nettovinst och maximal drawdown (NP/DD). Inkluderingen av flera indikatorer ökar systemets komplexitet och antalet parametrar som behöver optimeras.

Den strategi vi granskar idag är av lägre komplexitet och involverar ett fåtal antal parametrarkombinationer. Anledningen är att att mitt primära mål att utveckla strategier som är så enkla som möjligt, med en begränsad mängd optimeringskombinationer. Vid denna punkt i analysen står vi inför valet att antingen inkludera ytterligare indikatorer eller att utesluta dem, beroende på om de initiala resultaten uppfyller våra förväntningar.

När vi är tillfreds med strategins utformning, övergår vi till utvärderingsfasen med den andra halvan av undersökningsperioden. Denna del av datan har inte använts under utvecklingsfasen och tjänar uteslutande som grund för att testa strategins effektivitet. För att bedöma strategins framgång analyserar jag främst equity-kurvan för att se om den uppvisar en uppåtgående trend, samt utvärderar NP/DD-förhållandet. Om resultaten från denna fas indikerar att strategin är framgångsrik, fortsätter vi med en Walk-forwardanalys för att ytterligare validera dess robusthet och tillförlitlighet över tid.

Utvärderingsdata

Min utvärdering av handelsstrategin för OMXS30 kommer att grundas på slutet av dagen-data (EOD-data), som omfattar information om dagens stängningskurs, öppningskurs, samt högsta och lägsta notering för dagen. Denna data hämtas från källor som Yahoo Finance och NasdaqOMX, vilka är välrenommerade för att tillhandahålla pålitlig finansiell information. I linje med tidigare analyser, kommer transaktioner att initieras dagen efter att en handelssignal har identifierats, baserat på nästa dags öppningskurs. För simuleringens syfte kommer varje köp att genomföras med en investering på 100 000 kronor. Det är även värt att påpeka att denna specifika utvärdering inte tar hänsyn till eventuella transaktionskostnader som kan uppstå i verkliga handelsscenarion. Utvärderingsperioden sträcker sig från år 1990 fram till februari 2024, vilket ger en omfattande översikt över strategins prestanda över en lång tidsperiod.

Bollinger bandstrategin

Bollingerband är en teknisk analysindikator som utvecklades av John Bollinger på 1980-talet. Denna indikator används flitigt av traders och analytiker för att bedöma volatiliteten på marknaden samt för att identifiera överköpta eller översålda tillstånd. Bollingerband består av tre linjer: ett övre band, ett nedre band och ett mittenband som vanligtvis är ett glidande medelvärde, ofta inställt på 20 perioder. De övre och nedre banden placeras vanligtvis två standardavvikelser från det glidande medelvärdet, vilket skapar ett dynamiskt intervall som anpassar sig efter marknadens volatilitet.

I en kontrarianstrategi baserad på Bollingerband utnyttjar vi de tillfällen då priset/indexet på en tillgång, såsom OMXS30-indexet, faller under det nedre Bollingerbandet. Detta betraktas som en indikation på att tillgången är översåld och att en potentiell återhämtning kan vara nära förestående. Köpsignaler genereras därför när stängningskursen för OMXS30 är under det nedre bandet, vilket antyder att det kan vara en gynnsam tidpunkt för att gå in i marknaden med förväntningen om att priset ska återgå till sitt medelvärde eller högre. Denna strategi bygger på antagandet att priserna tenderar att röra sig inom banden och att extrema utsvingar (breakouts) är temporära och sannolikt följs av en rörelse tillbaka mot det glidande medelvärdet.

I vår strategi använder vi Bollingerband i dess mest grundläggande form. En köpsignal genereras när stängningskursen för OMXS30-indexet faller under det nedre Bollingerbandet. Detta indikerar en potentiell översåld situation där priset kan anses vara lågt jämfört med dess senaste rörelser, vilket kan vara en attraktiv ingångspunkt för investerare som söker att köpa till ett undervärderat pris. Köpet genomförs sedan dagen efter signalen, till öppningskursen.

Säljsignalen i denna strategi är tidsbaserad snarare än pris- eller indikatorbaserad. Oavsett prisutvecklingen under innehavsperioden, avyttras positionen efter att den har hållits i 5 dagar. Denna metodik tillåter en systematisk och disciplinerad tillvägagångssätt till handeln, där varje position har en definierad innehavstid. Detta kan hjälpa till att minska exponeringen mot marknadsvolatilitet och långsiktiga risker, samtidigt som det möjliggör regelbundna utvärderingar av strategins effektivitet.

Denna strategi utnyttjar Bollingerbandens förmåga att identifiera när priser rör sig till extremt låga nivåer relativt dess senaste historik. Genom att agera på dessa signaler, försöker strategin kapitalisera på potentiella återhämtningar i priserna. Det är dock viktigt att komma ihåg att ingen strategi är felfri och att användningen av Bollingerband, liksom alla handelsstrategier, bör kompletteras med ytterligare analys och riskhanteringsåtgärder för att skapa en balanserad och hållbar handelsplan. En köp- och säljsignal under 2024 illustreras i figur 1.

Figur 1. Bollinger bandstrategin

I strategins grundutförande, som använder ett 20-dagars glidande medelvärde, 2 standardavvikelser och ett 5-dagars innehav, observerades en köpsignal under 2024. Specifikt den 17 januari 2024, när OMXS30 stängde under det nedre Bollingerbandet, framträdde en köpsignal. Följande dag, den 18 januari, genomfördes köpet till öppningskursen. Innehavet avyttrades den 26 januari till öppningskursen, efter att ha uppnått den fastställda innehavstiden på 5 dagar, vilket resulterade i en vinst. Resultatet av strategin i dess grundläggande form illustreras tydligt i equity-kurvan presenterad i Figur 2.

Figur 2. Equity-kurvan avseende strategin i dess grundutförande

I det första steget av utvärderingen av OMXS30-handelsstrategin baserad på Bollinger Band sker i dess grundutförande. Trots att denna strategi inte levererade några spektakulära resultat, visade den sig ändå vara vinstgivande. Med en nettovinst på 24 000 kronor och en avkastning-till-risk-kvot (risk-to-reward), mätt som nettovinst (NP) dividerat med maximal drawdown (DD), på endast 0,44, reflekterar utfallet en försiktig optimism. Det är dock värt att notera att Sharpekvoten landade i negativt territorium på -0,05, vilket indikerar en avkastning som inte överstiger den riskfria räntan (lika med inflationsförväntningarna). Andelen vinstgivande affärer stannade vid 52%, vilket pekar på en balanserad framgång. Dessutom var tiden i marknaden begränsad till endast 7,7%, vilket understryker en selektiv och försiktig marknadsengagemang.

Denna initiala begränsande framgången med OMXS30 Bollinger Band strategi väcker frågor kring potentialen för ytterligare förbättringar. Specifikt, hur kan vi optimera handelsstrategins avkastning och risk? Och finns det utrymme för att öka andelen vinstgivande affärer samtidigt som vi bibehåller en låg exponering mot marknaden? Dessa frågeställningar är centrala för alla som strävar efter att förbättra sin handelsstrategi, särskilt när det gäller att använda tekniska indikatorer som Bollinger Band. Med rätt tillvägagångssätt och kontinuerlig optimering kan vi potentiellt förbättra våra resultat avsevärt. Låt oss gå vidare med steg 2 i analysen som gör precis detta.

Resultat in-sample

I analysens andra steg utforskade vi effekten av att optimera ingångsparametrar samt införa olika typer av filter. Dessa filter utformades för att baseras på momentum (ROC), marknadsfas (MA), trendstyrka (ADX) eller volatilitet (implicit VIX). Genom att testa 13 olika filter, valde vi det som maximalt ökade nettovinsten under träningsperioden. Det mest framgångsrika filtret för att maximera nettovinsten visade sig vara ett snabbt Bullmarket-filter, som använder ett 45-dagars glidande medelvärde. En köpsignal genereras om stängningskursen överstiger Bullmarketfiltret och samtidigt är lägre än det nedre Bollingerbandet. Utöver detta filter optimerade vi även de ingående parametrarna i Bollingerbandet, det vill säga det glidande medelvärdet och standardavvikelsen. Det optimerade Bollingerbandet, som baseras på ett 5-dagars glidande medelvärde och 1 standardavvikelse, visade sig vara relativt snabbt och snävt, vilket förväntas generera ett betydande antal signaler.

Denna metodik för att förbättra handelsstrategin genom att använda ett Bullmarket-filter och optimerade Bollingerband-parametrar erbjuder en djupare insikt i hur man kan navigera och dra nytta av OMXS30-marknadens dynamik. Genom att noggrant analysera och tillämpa dessa tekniker kan traders effektivt öka sin potential för högre nettovinst och bättre riskhantering. Denna process av att finjustera och anpassa strategier baserade på marknadens volatilitet och fas är avgörande för att uppnå långsiktig framgång inom algoritmisk trading, men det är av yttersta vikt att utvärderingen sker out-of-sample.

Att utforska olika filter, som momentum, marknadsfas, trendstyrka eller volatilitetsbaserade, är en kritisk komponent i att utveckla en robust OMXS30-handelsstrategi. Genom att integrera dessa insikter och tekniker, kan vi inte bara förbättra strategins prestanda utan också öka vår förståelse för marknadens komplexitet och hur man bäst navigerar den för att maximera avkastningen. Resultatet av denna optimering återfinns i Figur 3.

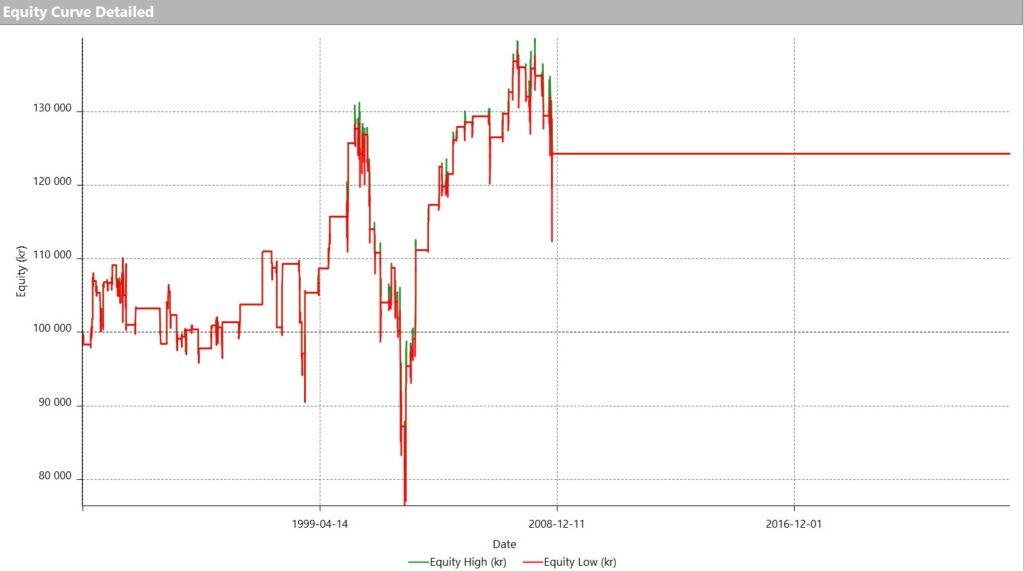

Figur 3. Equity-kurvan optimerad Bollinger band med marknadsfilter

Efter att ha implementerat förbättringarna i strategin ser vi en markant förbättring. Nettovinsten har skjutit i höjden till nästan 150 000 kronor, och förhållandet mellan nettovinst och maximal nedgång (NP/DD) har ökat till imponerande 5,71. Sharpekvoten ligger nu på 0,49, vilket indikerar en signifikant överavkastning jämfört med den riskfria räntan. Antalet genererade signaler har nått nästan 200, med en innehavstid som utgör ungefär 15% av tiden. Dessutom har andelen vinstgivande affärer ökat till 59%. Med dessa resultat i handen, skulle jag i oktober 2008 vara mycket nöjd med denna strategi och seriöst överväga att handla baserat på dessa signaler. Den genomsnittliga nettovinsten per affär är också relativt hög, på 690 kronor, vilket är positivt och mer än täcker eventuella transaktionskostnader som måste tas med i beräkningen.

Trots den betydande förbättringen i strategins prestanda, skulle jag ändå söka ytterligare bekräftelse vid varje handelssignal för att försäkra mig om att det är en potentiellt lönsam affär. I detta syfte har jag utforskat möjligheten att integrera en RSI (Relative Strength Index) bekräftelse i strategin. Kombinationen av en RSI-indikator som är lägre än ett specifikt gränsvärde, tillsammans med Bullmarketfiltret och en stängningskurs under det nedre Bollingerbandet, genererar en köpsignal. Köpet genomförs sedan dagen efter signalen.

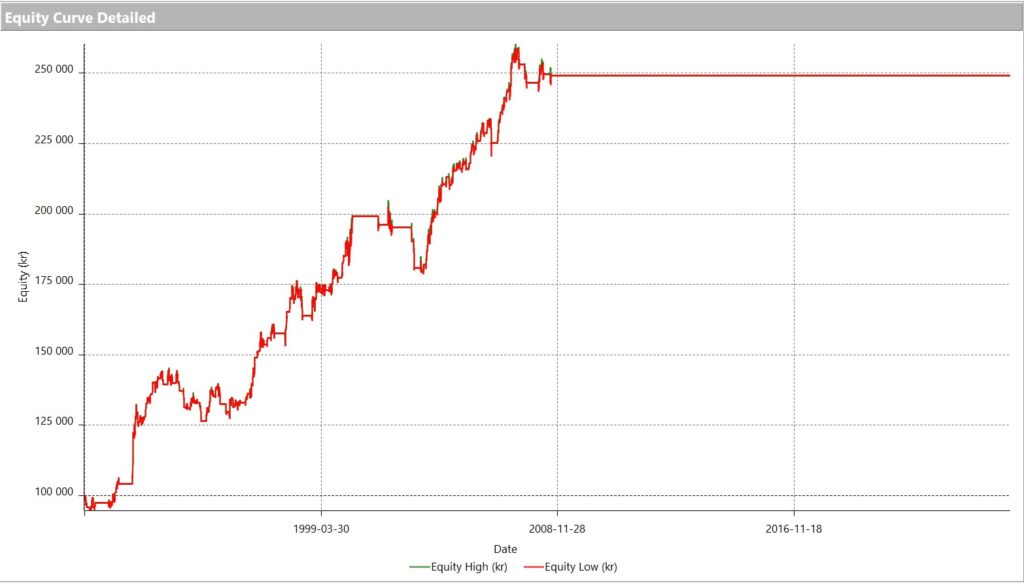

För att ytterligare finjustera strategin har jag optimerat de ingående parametrarna, med undantag för Bullmarketfiltret som förblir oförändrat. De optimala parametrarna för Bollingerbanden är ett 10-dagars glidande medelvärde med 1 standardavvikelse, och för RSI-indikatorn, en RSI(2) under 30. Med en innehavstid på 5 dagar visar equity-kurvan, presenterad i Figur 4, på en kanske mindre lovande utveckling.

Figur 4. Equity-kurvan optimerad Bollinger band med marknadsfilter och konfirmation av RSI(2)

Med införandet av RSI-bekräftelsen i strategin observerar vi en mindre lovande utveckling i termer av nettovinst, som visar sig vara lägre. NP/DD (förhållandet mellan nettovinst och maximal nedgång) förblir dock ungefär på samma nivå, medan Sharpekvoten upplever en lätt nedgång. Antalet signaler reduceras till cirka 130, vilket indikerar att konfirmationsfiltret effektivt begränsar antalet signaler. Detta resulterar dock endast i en måttlig ökning av andelen vinstgivande affärer till 60%.

Med dessa observationer i åtanke, låt oss för tillfället avsluta justeringarna av strategin. Självklart finns det ytterligare förbättringar som kan utforskas, såsom exempelvis att integrera information om avståndet mellan det övre och nedre Bollingerbandet. Viktigt att notera är att alla förändringar bör göras med utgångspunkt i träningsdata, det vill säga som om det vore oktober 2008, för att bibehålla strategins integritet och relevans.

Resultat out-of-sample

När vi nu närmar oss steg 3 i vår utvärderingsprocess, gör vi det med en blandning av förväntan och nervositet. Detta steg är avgörande eftersom det kommer att avslöja hur väl vår strategi presterar under utvärderingsperioden, en tid som inte på något vis har varit del av strategiutvecklingen. Detta är den sanna testet av strategins robusthet och dess förmåga att generera positiva resultat även under okända marknadsförhållanden.

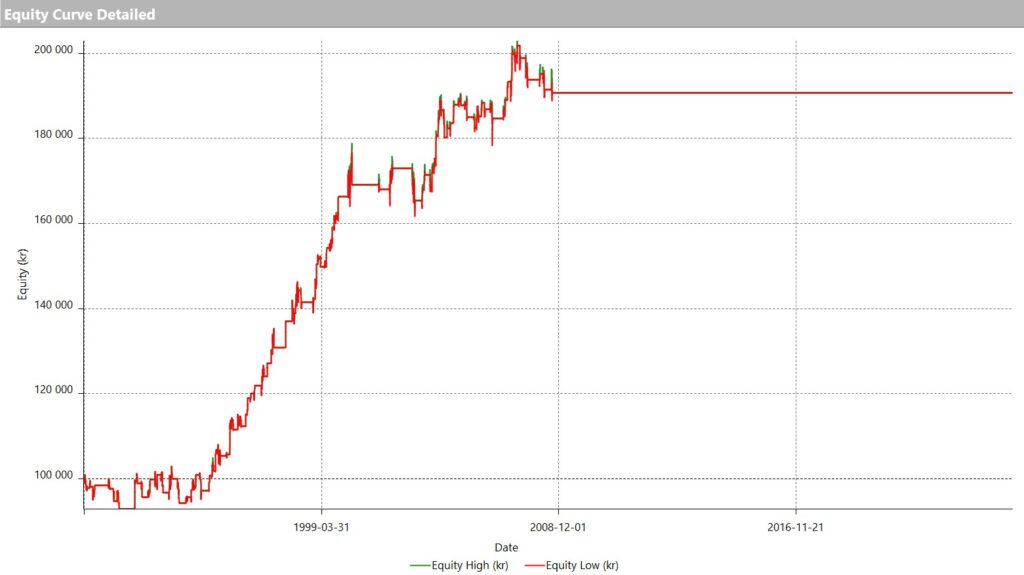

I de två nedanstående figurerna presenteras strategins equity-kurva för perioden efter oktober 2008 (fram till 2024-02-23). Denna period är särskilt intressant eftersom den representerar en verklig utmaning: den har inte använts för att kalibrera eller testa strategin under dess utvecklingsfas. Därför ger equity-kurvan oss en ovärderlig insikt i hur strategin står sig mot marknadens dynamik och volatilitet utanför den inledande in-sample perioden.

Figur 5. Equity-kurvan optimerad out-of-sample

Figur 6. Equity-kurvan optimerad med RSI-konfirmation out-of-sample

Resultaten från out-of-sample-testet visar en blandad bild av strategins prestanda. Initialt, precis efter in-sample-perioden, visar strategin lovande tecken på att fungera väl. Dock upplever vi en utmanande period mellan 2013 och 2017, där strategin inte alls presterar enligt förväntan. Intressant nog, efter denna svacka, återhämtar sig strategin och börjar återigen leverera tillfredsställande resultat, trots att parametrarna optimerades baserat på data som är mer än ett decennium gammal.

Vid en närmare granskning av nyckeltalen, såsom förhållandet mellan nettovinst och maximal drawdown (NP/DD) samt Sharpekvoten, framgår det att dessa inte är särskilt imponerande. Detta resultat är inte helt oväntat, då det är vanligt att nyckeltal presterar bättre under in-sample-perioden jämfört med out-of-sample-perioden. Det väcker frågan om strategins prestanda är tillräckligt god för att anses vara framgångsrik.

Min tveksamhet är inte ogrundad, särskilt med tanke på att många av de strategier jag har utvärderat tenderar att prestera sämre efter den globala finansiella krisen än före den. En möjlig lösning på detta problem kan vara att uppdatera strategins parametrar mer frekvent. Detta skulle möjliggöra en löpande anpassning till rådande marknadsförhållanden och potentiellt förbättra strategins förmåga att fånga upp relevanta beteenden eller anpassa sig till den aktuella marknadsfasen.

Att kontinuerligt justera och finjustera en handelsstrategi är avgörande i en ständigt föränderlig marknad. Detta tillvägagångssätt kan hjälpa till att säkerställa att strategin förblir relevant och kapabel att generera positiva resultat, även när marknadsdynamiken skiftar. Framöver kan det vara värt att utforska hur frekventa uppdateringar av strategins parametrar kan påverka dess övergripande prestanda och därmed bidra till en mer robust och anpassningsbar handelsmetod.

Slutsats

Resultaten från vår out-of-sample-analys presenterar en blandad bild av strategins effektivitet. Efter en lovande start visade strategin en period av underprestation, särskilt mellan åren 2013 och 2017, vilket väcker frågor om dess långsiktiga hållbarhet och anpassningsförmåga till skiftande marknadsförhållanden. Trots detta återhämtade sig strategin och visade återigen positiva resultat, vilket antyder att dess grundläggande premisser fortfarande kan ha merit under vissa förhållanden.

Nyckeltalen, som inte var särskilt imponerande under out-of-sample-perioden, pekar på en viktig insikt: även om en strategi kan visa på framgång under testperioder, är det ingen garanti för framtida prestanda, särskilt i en så pass volatil och oförutsägbar miljö som finansmarknaderna. Denna observation understryker vikten av kontinuerlig anpassning och optimering av handelsstrategier för att bibehålla relevans och effektivitet.

Avslutningsvis, medan vår analys avslöjar vissa begränsningar i den nuvarande strategin, framhäver den också potentialen för förbättring genom regelbundna uppdateringar och anpassningar. Framtida forskning bör inriktas på att utforska hur frekventa justeringar av strategins parametrar kan förbättra dess anpassningsförmåga och därmed dess långsiktiga lönsamhet. Denna insikt är avgörande för alla som strävar efter att utveckla robusta och flexibla handelsstrategier i syfte att navigera och kapitalisera på finansmarknadernas komplexitet.

Friskrivning

Informationen som presenteras i detta blogginlägg är endast avsedd för utbildnings- och informationsändamål och ska inte ses som investeringsrådgivning, rekommendationer eller uppmaningar att köpa eller sälja värdepapper. Även om informationen baseras på data som anses vara tillförlitlig, garanterar vi inte dess exakthet eller fullständighet och den bör inte förlitas på som sådan.

Investeringar på finansmarknaden är förenade med risk och det är möjligt att förlora hela eller delar av det investerade kapitalet. Historisk avkastning är ingen garanti för framtida resultat. Varje investerare bör göra en egen bedömning eller konsultera en professionell finansiell rådgivare innan något investeringsbeslut fattas.

Åsikterna och strategierna som diskuteras i blogginlägget är författarens egna och speglar inte nödvändigtvis åsikterna hos institutionen, företaget eller organisationen författaren är associerad med.